Podatki Meritum » Blog » Zwrot podatku z Niemiec za 2023 - terminy i dokumenty [krok po kroku]

Zwrot podatku z Niemiec krok po kroku [poradnik] Czy masz wątpliwości, jak przystąpić do zbierania dokumentów potrzebnych do odzyskania nadpłaconego podatku, a także jak prawidłowo je wypełnić? Nasza firma Podatkimeritum.pl, specjalizująca się w rozliczeniach podatkowych za granicą, zapewnia łatwość i klarowność w tych formalnościach. Oferujemy serdeczne przyjęcie każdego podatnika i możesz być pewien, że nasi…

Czy masz wątpliwości, jak przystąpić do zbierania dokumentów potrzebnych do odzyskania nadpłaconego podatku, a także jak prawidłowo je wypełnić? Nasza firma Podatkimeritum.pl, specjalizująca się w rozliczeniach podatkowych za granicą, zapewnia łatwość i klarowność w tych formalnościach. Oferujemy serdeczne przyjęcie każdego podatnika i możesz być pewien, że nasi doświadczeni konsultanci odpowiedzą na wszystkie Twoje pytania dotyczące procesu zwrotu podatku z Niemiec.

Jak przebiega proces odzyskiwania podatku z Niemiec za zarobki w 2023 roku? Prawo do ubiegania się o zwrot podatku mają osoby, które były legalnie zatrudnione w Niemczech i których zaliczka na podatek dochodowy od osób fizycznych (znana jako Lohnsteuer) była płacona w nadmiarze przez cały rok podatkowy. Jeżeli byłeś lub planujesz być legalnie zatrudniony w Niemczech, warto zaznajomić się z procesem odzyskiwania podatku.

Rozliczenie się z niemieckim fiskusem jest możliwe aż do 4 lat wstecz. To oznacza, że w 2024 roku możesz ubiegać się o zwrot za zarobki z lat 2023, 2022, 2021 i 2020, i otrzymać zwrot odpowiedni dla każdego z tych okresów.

Skorzystaj z naszej usługi i odzyskaj nadpłacony podatek z Niemiec już teraz.

Aby ubiegać się o zwrot podatku z Niemiec, niezbędne jest zebranie określonych dokumentów. Jeśli nie jesteś pewien, jak to zrobić, zwróć się do nas, w Podatkimeritum.pl, a z przyjemnością pomożemy Ci zgromadzić wszystkie formularze wymagane do tego procesu. Dodatkowo, sprawdzimy, czy Twoje okoliczności osobiste i rodzinne nie kwalifikują Cię do dodatkowych ulg podatkowych. Dokumenty, które musisz zgromadzić, obejmują:

Dodatkowo, niemiecki urząd skarbowy może wymagać od Ciebie wypełnienia specjalnych formularzy podatkowych. Przydatne będą również dowody na ponoszone regularnie koszty związane z pracą w Niemczech, takie jak:

Skontaktuj się z nami!

DARMOWA WYCENA👋W kwestii rozliczeń podatkowych w Niemczech, istnieją dwa główne rodzaje obliczeń stosowane w zależności od statusu podatkowego – ograniczone i nieograniczone rozliczenia.

Ograniczone Rozliczenia Podatkowe (Beschränkte Steuerpflicht)

To podejście dotyczy osób, które nie przekroczyły 183 dni legalnej pracy na terenie Niemiec. W tej sytuacji podatnik musi również zarabiać poniżej 90% swojego globalnego dochodu. Ten sposób rozliczenia jest mniej korzystny z racji braku możliwości korzystania z ulg podatkowych, które mogą znacząco podnieść kwotę potencjalnego zwrotu. Wariant ograniczonego rozliczenia uniemożliwia także wspólne rozliczenia podatkowe z małżonkiem dla pracujących w Niemczech.

Rozliczenia Podatkowe Nieograniczone (Unbeschränkte Steuerpflicht)

Ten rodzaj rozliczenia obejmuje osoby, które były zatrudnione w Niemczech przez okres przekraczający 183 dni. Przy tego typu rozliczeniu otwiera się możliwość ubiegania się o różnorodne udogodnienia podatkowe, na przykład związane z kosztami życia i dojazdami do pracy. Osoby zaliczające się do tej grupy powinny gromadzić dowody zakupów i płatności, które będą poświadczać ich wydatki na transport lub utrzymanie.

Ulga na Dojazdy do Pracy

Ta ulga dedykowana jest dla osób zatrudnionych i zamieszkałych w Niemczech, które dojeżdżają do pracy w czasie nieprzekraczającym godziny lub na dystans nie większy niż 50 km. Wyliczana jest na podstawie danych adresowych i metody transportu. Wymagane jest dostarczenie szczegółowych adresów oraz informacji o sposobie przemieszczania się, jak również kopii dokumentów rejestracyjnych pojazdów lub biletów komunikacji publicznej.

Ulga za Podwójne Gospodarstwo Domowe

To jedna z korzystniejszych ulg dla osób utrzymujących dom w Polsce i wynajmujących mieszkanie w Niemczech. Wymagane jest dostarczenie dokumentów potwierdzających fakt zamieszkania w obu miejscach, takich jak umowy najmu, rachunki, potwierdzenia płatności, a nawet faktury za remonty czy zakup wyposażenia. Ulga ta wymaga również przedstawienia dowodów utrzymania domu w Polsce, włączając w to umowy najmu, rachunki i inne dokumenty.

Dieta Pielęgnacyjna

Jest to dodatkowy element ulgi podwójnego gospodarstwa domowego, który może przyczynić się do zwiększenia kwoty zwrotu.

Warto pamiętać, że ubieganie się o ulgę za podwójne gospodarstwo domowe wiąże się z przedłożeniem licznych dokumentów. Chociaż ich brak nie dyskwalifikuje z możliwości korzystania z ulgi, to jednak kompletne i dokładne dokumentowanie zwiększa szansę na pełne jej przyznanie przez urząd skarbowy.

Oddelegowanie na terenie Niemiec

W sytuacji, gdy pracownicy są przenoszeni do innej lokalizacji pracy w Niemiec, nabywają oni status osoby oddelegowanej, co wiąże się z możliwością odliczenia wydatków związanych z delegacją. Dane dotyczące delegacji mogą być odnotowane w niemieckim dokumencie podatkowym, zwanym Lohnsteuerbescheinigung. Istnieje również możliwość posiadania certyfikatu delegacji, znanego jako Bescheinigung Auswärtstätigkeiten, który okazuje się niezwykle pomocny przy rozliczeniach podatkowych.

Do rozliczenia diety konieczne jest przedstawienie szeregu dokumentów, w tym potwierdzenia delegacji i listy miejsc pracy z okresami ich wykonywania, a także zaświadczenia od pracodawcy określającego liczbę dni i godzin pracy poza siedzibą firmy. W ramach odliczeń podatkowych możliwe jest uwzględnienie wydatków na zakwaterowanie i dojazdy do miejsca delegacji.

Delegacje z Polski do Niemiec

Osoby oddelegowane do pracy w Niemczech z Polski mogą korzystać z preferencyjnego rozliczenia podatkowego. Sytuacja ta dotyczy zatrudnionych w Polsce, którzy realizują zadania zawodowe w Niemczech, tam też regulując zobowiązania podatkowe. Dotyczy to przede wszystkim branży transportowej i budowlanej, ale nie wyłącznie. Ważne jest precyzyjne określenie miejsca zatrudnienia, lokalizacji pracy i liczby dni spędzonych w Niemczech i Polsce. Wymagane są szczegółowe dane, takie jak adresy, daty, całkowite dochody oraz odpowiednie dokumenty potwierdzające. Złożoność tego rodzaju rozliczeń sugeruje korzystanie z usług specjalistycznych firm.

Ulga podatkowa dla rodziców Kinderfreibetrag

To odliczenie dla osób wychowujących dzieci nieletnie lub uczące się, które nie ukończyły 25 roku życia. Obejmuje ona odliczenie od dochodu rodziców i przysługuje tym, którzy mają określone klasy podatkowe. Powiązana z niemieckim zasiłkiem Kindergeld, wymaga załączenia dodatkowych dokumentów. Zaleca się skorzystanie z porady doradcy podatkowego w celu uzyskania aktualnych informacji.

Wydatki na sprzęt i meble do pracy

Wydatki na niezbędny sprzęt i meble do pracy, które pracownik musiał zakupić za własne środki, można uwzględnić w zeznaniu podatkowym. Konieczne jest dołączenie kopii faktur lub wyciągów bankowych oraz oświadczenia potwierdzającego profesjonalne wykorzystanie sprzętu.

Koszty zakupu odzieży roboczej

Wydatki na odzież roboczą, wymaganą do pracy, mogą być wliczone w deklarację podatkową. Brak faktur nie eliminuje możliwości odliczenia ustalonej kwoty ryczałtowej. W celu prawidłowego zastosowania odliczeń, warto skonsultować się z doradcą podatkowym.

Kursy zawodowe i językowe

W niemieckiej deklaracji podatkowej można uwzględnić koszty szkoleń zawodowych i językowych, jeśli były one konieczne dla pracy. Należy przedstawić urzędowi dowody płatności, jak kopie faktur lub potwierdzenie przelewu bankowego.

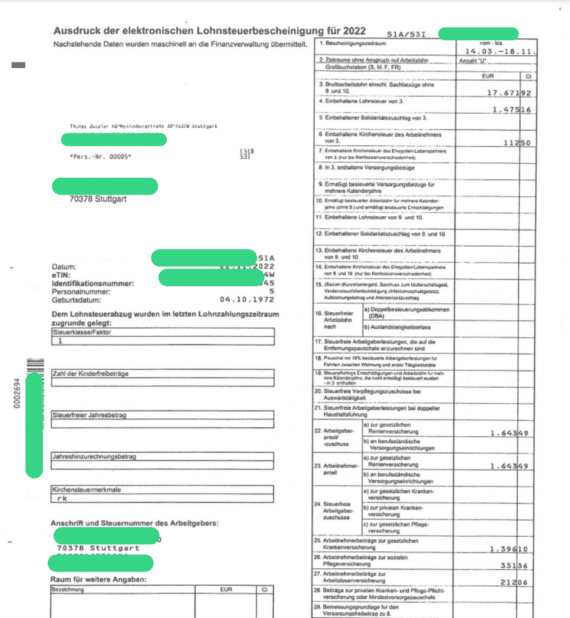

Lohnsteuerbescheinigung to niemiecki dokument podatkowy, wystawiany na koniec roku przez pracodawcę, pozwalający na weryfikację dochodu i składek podatkowych przez Finanzamt. Zawiera on kompleksowe dane, nie tylko finansowe, ale i inne, takie jak wyznanie religijne pracownika.

Dokument jest wydawany w języku niemieckim, co może sprawiać trudności w interpretacji. Warto omówić kluczowe rubryki, aby ułatwić zrozumienie tego dokumentu podatkowego dla osób pracujących w Niemczech.

Zastanawiasz się nad przeznaczeniem i istotnością dokumentu EWR w kontekście rozliczeń podatkowych w Niemczech? Zgłębiamy, jak nabyć ten druk oraz kto ma obowiązek go uzupełnić.

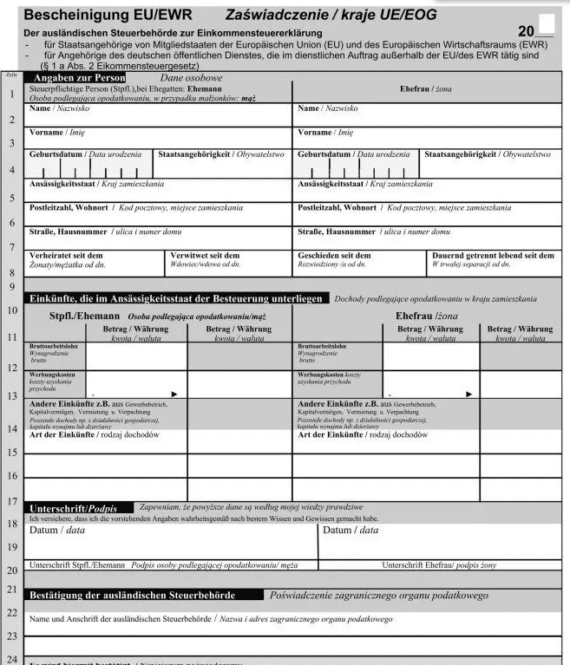

Definicja formularza EWR dla krajów Unii Europejskiej i EOG (Bescheinigung EU/EWR):

Ten dokument to potwierdzenie dochodów zarobionych w Polsce (oraz ewentualnie dochodów współmałżonka), dostępny zarówno w wersji jedno, jak i dwujęzycznej.

Ten urzędowy dokument potwierdza dochody uzyskane w Polsce i jest kluczowy dla rozliczeń podatkowych, w tym z niemieckim urzędem Finanzamt. Brak tego zaświadczenia w dokumentacji podatkowej może skutkować otrzymaniem monitu z urzędu. Jest ono niezbędne do prawidłowej weryfikacji zeznania podatkowego za określony rok.

Wypełnienia i potwierdzenia formularza EWR dokonuje polski Urząd Skarbowy, według miejsca zamieszkania podatnika. Osobiście wpisujesz dane osobowe (linie 2 – 8), pozostawiając szczegóły finansowe (brutto wynagrodzenie, koszty uzyskania przychodów itd.) do wprowadzenia przez urzędnika (linie 11 do 17).

Urzędnik powinien również podać nazwę urzędu (lub przybić pieczątkę) oraz zatwierdzić dokument swoim podpisem i datą (linia 29). Ważne jest również osobiste podpisanie dokumentu przez podatnika i współmałżonka w wyznaczonym miejscu (linia 19) i upewnienie się, że w prawym górnym rogu formularza widnieje odpowiedni rok podatkowy, co powinno być również odzwierciedlone w odpowiednich liniach (25 i 26).

Aby urzędnik przystąpił do wypełnienia zaświadczenia, zwykle konieczne jest złożenie deklaracji podatkowej w Polsce, uwzględniającej dochody zagraniczne. Jeśli proces ten jest dla Ciebie niejasny, możemy zaoferować naszą pomoc.

Czas potrzebny na wydanie zaświadczenia może być różny w zależności od konkretnego urzędu skarbowego. Z doświadczenia wynika, że niektóre z nich wydają dokumenty niemal natychmiast, podczas gdy inne mogą wymagać kilkudniowego oczekiwania. Jednakże urząd skarbowy ma obowiązek zrealizować wniosek bez niepotrzebnych opóźnień, co zazwyczaj oznacza wydanie dokumentu do 7 dni roboczych od daty złożenia wniosku.

Średnia ocena:

4.6/5.0

Na podstawie:

15 opinii

Klasa podatkowa 4 ze współczynnikiem - Jak partnerzy sprawiedliwie dzielą podatek dochodowy w Niemczech W przeciwieństwie do singli, w małżeństwie lub zarejestrowanym związku partnerskim można wpływać na wysokość podatku dochodowego płaconego co miesiąc: w zależności od wybranego przedziału podatkowego można skorzystać z korzystnego odliczenia od podatku dochodowego. Należy jednak pamiętać, że w ostatecznym rozrachunku nie…

Opłaty szkolne : Jak odliczyć koszty szkół publicznych od podatku w Niemczech? Istnieją alternatywy dla szkół państwowych, takie jak szkoły z internatem, szkoły chrześcijańskie lub szkoły waldorfskie. W wielu przypadkach szkoły te pobierają opłatę za naukę. Jeśli Twoje dziecko uczęszcza do szkoły prywatnej lub niezależnej, możesz odliczyć 30% czesnego od podatku, maksymalnie do kwoty 5000…

Zmiana klasy podatkowej w Niemczech: jak możesz zmienić swoją klasę podatkową na 2 - i co to dla Ciebie oznacza Podatki są potrącane z wynagrodzenia każdego miesiąca. Ich wysokość zależy po pierwsze od wysokości zarobków, a po drugie od klasy podatkowej (od 1 do 6). Na przykład, płacisz mniejszy podatek dochodowy w klasie podatkowej 3…

Zaliczka na podatek dochodowy w Niemczech- Kiedy należy wpłacać zaliczki na podatek? Pod koniec września 2023 r. przychodzi zawiadomienie o naliczeniu podatku za 2024 r. - z dodatkową opłatą w wysokości 1600 euro. Następnie w liście z urzędu skarbowego otrzymujesz zawiadomienie o zaliczce. W 2024r. należy zapłacić 400 euro zaliczki na podatek co kwartał. A…

Odpowiedzialność podatkowa w Niemczech - nieograniczona czy ograniczona - oto jest pytanie To, czy dana osoba podlega podatkowi dochodowemu w Niemczech i w związku z tym jest ogólnie zobowiązana do zapłaty podatku dochodowego jako osoba fizyczna, zależy od tego, gdzie mieszka i jaki dochód uzyskuje. Większość podatników w Niemczech podlega nieograniczonemu obowiązkowi podatkowemu, ponieważ tu…

Deklaracja podatkowa Załącznik N : Każdy pracownik w Niemczech musi wypełnić ten formularz Jeśli nie masz dużego doświadczenia z rozliczeniami podatkowymi, na początku może być to trochę trudne. Ale z roku na rok będziesz nabierać coraz większej rutyny i obiecuję: gdy urząd skarbowy przeleje zwrot podatku na twoje konto, zapomnisz o całym bólu. Dla wielu…

Współpracują z nami: